Finansinspektionen har i en ny rapport meddelat att man avser att höja mängden kapital bankerna ska hålla vid utlåning till kommersiella fastighetsföretag. Detta för att säkerställa den finansiella stabiliteten även i tider av svår finansiell stress. Man återkommer flera gånger i rapporten till 90-talskrisen, då fastighetssektorn kraschade.

Upprepas 90-talskrisen?

Det är såklart eftersträvansvärt att ha en så sund utlåningskultur och stabil bank – och fastighetssektor i Sverige som möjligt. Vi kan dock notera att 90-talskrisen orsakades av (i korthet) en hastigt avreglerad kreditmarknad, jämte att man försökte vidmakthålla en fast växelkurs samtidigt som kapital började flöda fritt. Enligt finansiell teori kan du i en liten, öppen ekonomi inte ha både fast växelkurs, fria kapitalflöden och självständig penningpolitik samtidigt – du kan bara ha två av dessa tre (Mundell-Fleming trilemmat). Eftersom vi nu har flytande krona är det mindre sannolikt att 90-talskrisen upprepas.

Läget för fastighetsrelaterade lån

Finansinspektionen konstaterar i rapporten att de nödlidande fastighetsrelaterade lånen i Sverige uppgick till omkring 1,2 miljarder kronor det tredje kvartalet 2018. Det motsvarade omkring 0,11 procent av bankernas utlåning till fastighetsföretag.

Under 2018 uppgick de totala konstaterade kreditförlusterna på fastighetsutlåning till omkring 146 miljoner kronor. Det motsvarar cirka 0,02 procent av den genomsnittliga utestående kreditvolymen till fastighetsföretag. Den genomsnittliga årliga kreditförlustnivån har varit 0,05 procent sedan 2000.

I rapporten låter det som att inget särskilt har hänt fastighetsbranschen sedan år 2000, men under den tiden har vi ju haft riktiga stresstester såsom IT-krasch, global finanskris, eurokris och en ordentlig lågkonjunktur. 0,05 procent som genomsnitt låter i det sammanhanget ganska modest.

Stagflationsscenario just nu

I Finansinspektionens rapport stresstestar man med kombinationen lägre driftnetton (fallande hyror, ökande vakanser, ekonomisk kris) och höjda räntor. Även om det här är en fullt möjlig händelse, är den dock att betrakta som ganska ovanlig, och man kan tänka sig att sannolikheten för detta har minskat i takt med globaliseringen och teknikutvecklingen. I praktiken är det ett stagflationsscenario.

Stagflation orsakas normalt av utbudssidan i en ekonomi, antingen genom en utbudschock (tänk oljepriserna på 70-talet) eller ogenomtänkta politiska regleringar som ökar produktionskostnaderna. Då både höjs priserna i ekonomin och sänks den ekonomiska tillväxten, samtidigt, vilket gör att man får både hög inflation och hög arbetslöshet. I en normal ekonomisk cykel har man dock vanligtvis antingen det ena eller det andra.

Hur ser läget ut för räntetäckningsgrad och belåningsgrad?

De flesta mått på företagens stabilitet, såsom räntetäckningsgrad och belåningsgrad, får anses se bra ut. Medianen för belåningsgraden ligger på 55%, vilket är i paritet med Europa. Fastighetspriserna behöver alltså sjunka 45% först innan man inte längre kan återbetala sina lån genom att sälja fastigheten.

Är du nyfiken på utlåningsvillkoren i andra europeiska länder, kan du kika på vår European Debt Map.

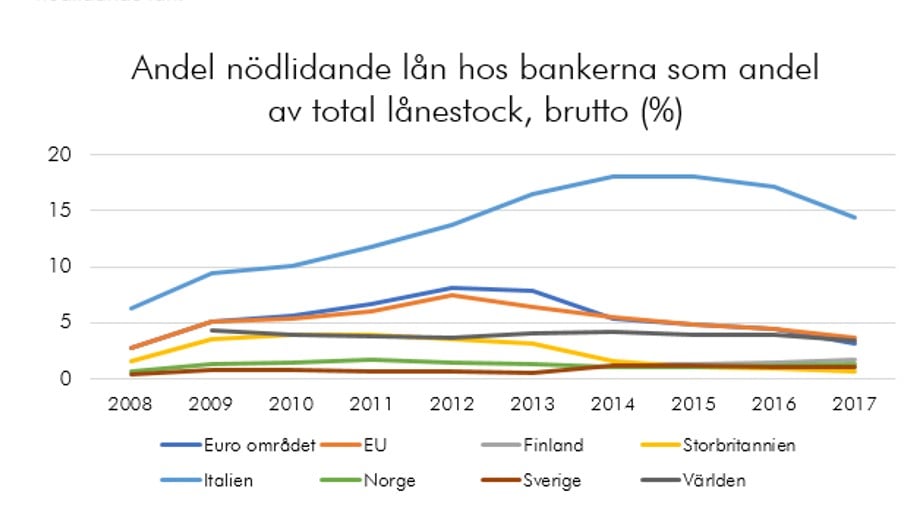

Nedan ser du även hur Sverige står sig i en internationell jämförelse vad gäller andel nödlidande lån.

Källa: Världsbanken

Finns några orosmoln?

Det mått man möjligtvis kan känna oro över är andelen räntebärande skulder i förhållande till driftnetto. I händelse av en räntehöjning, som i absoluta tal är modesta men i relativa mått mätt är höga, kan det snabbt drabba fastighetssektorn. Att många har valt korta räntebindningstider kan också vara orsak till oro. Å andra sidan borde hyresökningarna de senaste åren slå igenom i driftnetton i takt med att fastighetsföretagens hyreskontrakt löper ut och rullas över.

Från 2 % till 27 %

Ett skifte som dock har skett de senaste åren är att de börsnoterade fastighetsföretagens obligationslån har gått från att utgöra 2% av deras totala lånefinansiering 2010 till 27% 2018. Att lånefinansieringen i växande utsträckning kommer från kapitalmarknaden innebär att kreditriskerna i fastighetssektorn sprids på fler aktörer än banker. Det borde borga för en ökad finansiell stabilitet, vilket Finansinspektionen också konstaterar.

Hur ska utlåning täckas?

Ökad mängd kapital som hålls för att täcka utlåning till sektorn kan såklart vara bra i händelse av en kris. Men det riskerar också att få oönskade effekter. Allt annat lika behöver då bankerna antingen öka merförsäljningen genom tjänster runtom utlåningen för att bibehålla samma lönsamhet, eller höja marginal mot kund.

Mer etablerade aktörer kan då välja kapitalmarknaden istället för banken. Det kan också vara så att bankerna väljer bort fonder och stabila familjeföretag som använder få tjänster utöver utlåning, och istället prioriterar snabbväxande företag som jobbar mycket med sin kapitalstruktur, och gör mycket kapitalmarknadstransaktioner, börsintroduceringar, etc. Detta trots att stabila familjeföretag intuitivt borde ha en lägre risk.

Min slutsats

Finansinspektionens målsättning är eftersträvansvärd, men det är inte säkert att åtgärden ger önskad effekt.